FX取引でテクニカル分析の代表となるものを纏めて、

詳しく説明を書いてみました。

では、どうぞご覧下さいニャ

【単純移動平均線】

単純移動平均線(以下、移動平均線)とは、

株式相場・外国為替相場・金相場など様々な金融商品の動きを

一つの流れとして捉えることができる、もっともポピュラーな

テクニカル分析の手法の1つです。

移動平均線は、一定期間の平均価格を日々計算して出した

「答え(点)」を線でつないだものです。

例えば5日移動平均値は5日分の平均価格となります。

そして、日々の平均価格を線でつないだものが5日移動平均線となります。

平均価格(ここでは終値の平均)を使用することで

日中の大きな変動に惑わされることなく、

現在の相場の方向性(トレンド)がどちらを向いているのか

(上がっているのか、下がっているのか)を見ることができます。

・移動平均線の使い方

支持線(サポートライン)と抵抗線(レジスタンスライン)

移動平均線は、投資家の心理状態が秘められていますので、

しばしば重要な節目となります。

例えば、強い上昇が続いている場合、投資家の心理状態としては

「できれば安いところで買いたい」と考えている人がほとんどでしょう。

そのような心理状態のなか、過去に5日移動平均線まで下げると、

決まって上昇する動きが頻繁に見られていたとすると、

5日移動平均線まで我慢し、この水準で買いに動く人が多くなる傾向があります。

結果的に、5日移動平均線が心理的な重要な節目となるわけです。

こうした効果を持った移動平均線を「支持線(サポートライン)」と言います。

一方、この逆で、その水準に達すると上昇が止まる効果を持った

移動平均線を「抵抗線(レジスタンスライン)」と言います。

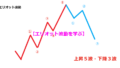

・期間の異なる移動平均線による現象(シグナル)

移動平均線には複数の期間のものを組み合わせることにより、

重要なシグナルを判断することができます。

その一つに“ゴールデンクロス(買いシグナル)”と

“デッドクロス(売りシグナル)”があります。

見分け方は期間の短い移動平均線が、

期間の長い移動平均線を上に越えるとゴールデンクロス。

反対に期間の短い移動平均線が、期間の長い移動平均線を下に抜けると

デッドクロスというシグナルになります。

・ゴールデンクロスは下落のあとに出る現象です。

期間の長い移動平均線は、下落する以前から買っていた人が多いため、

売りたいという重りがあるといえ、期間の短い移動平均線が越えてくるということは、

この重りが除かれたということで、上がりやすくなります。

・反対に、デッドクロスは上昇のあとに出る現象です。

これまで安心して買っていた人の価格を、

短期間で割り込むことにより、下がりやすくなります。

【ボリンジャーバンド】

標準偏差と正規分布の概念が用いられているボリンジャーバンドは

ある一定の確率で値動きが収まりやすいレンジを『σ(シグマ)』と呼び、

平均値からみて上のレンジを+1σ、下のレンジを-1σと呼びます。

これを2倍したものが+2σ・-2σになります。

正規分布の理論によれば、この+1σ、-1σに収まる確率は約68.2%、

+2σから-2σに収まる確率は約95.4%です。

これを偏差値で表わすと、±1σは偏差値60と40、

±2σは偏差値70と30になるようです。

多くが±1σに収まり、±2σに達することが珍しいケースということがわかります。

・ボリンジャーバンドの使い方

主な活用法としては、「+2σを越えたら上昇し過ぎなので売り、

-2σを越えたら下落し過ぎなので買い」といった見方ができます。

ただし、あくまでも±2σに入る確率が95.4%ですので、

そうでない可能性も4.6%あると言えます。

根本的な対応策は、例外的な値動きもあるという前提のもとで、

ボリンジャーバンドを使うことです。

ほとんどの値動きは±2σに入りますが、

そうでない時に耐えられる投資の範囲にとどめることが肝要でしょう。

ボリンジャーバンドは、バンドの中で活用する方法、

バンド抜けを活用する方法があります。

【RSI】

RSI(相対力指数)は、一定期間の相場における「値上がり幅」と

「値下がり幅」を活用して、値動きの強弱を数値で表し、

買われ過ぎなのか売られ過ぎなのかを判断する手法です。

一定期間において、「上昇した日の値幅合計」と、

「下落した日の値幅合計」をあわせたもののうち、

前者の比率を表します。

例えば、比率が上昇日7:下落日3の場合、RSIは70ということになります。

値上がり幅の比率が高い=相場の上昇しようとする力は強いといえます。

そのような中でも、比率が高すぎると買われ過ぎと判断され、

逆に比率が低すぎると売られすぎとなります。

つまり、相場が上昇し続ければ、買われ過ぎと判断し売りを考え、

逆に下落し続ければ、売られ過ぎと判断し買いを考えるというものです。

その強弱を数値化したRSIで判断することになります。

・RSIの使い方

一般的にはRSIが25から20を割り込むと買いシグナル(売られ過ぎ)、

70から80を上に抜けてくると売りシグナル(買われ過ぎ)と言われています。

ただし、急騰した場合や急落した場合など、

一方向に大きく動くと、RSIが“100”、または“0”といった数値となり、

横ばいで動かなくなることがあります。

極端な値動きではテクニカル指標として機能しなくなる場合があります。

つまり、RSIはマーケットが横ばい、緩やかな上昇もしくは下落という状況で

効果を発揮すると言えます。

また、RSIは通貨別、もしくは時期によって癖が出ます。

ある通貨では80以上が売りシグナル、

20以下が買いシグナルの傾向があるのに対して、

別の通貨では60以上が売りシグナル、40以下が買いシグナルになることもありますので、

その通貨の過去の傾向を把握しておくことが必要です。

【MACD】

MACD(移動平均収束拡散手法)は短期の移動平均線と

中長期の移動平均線を使用することで、買いと売りを判断する手法です。

ここで使用する移動平均線は通常の単純移動平均線と異なり、

新しい価格のほうがより影響力が高いという考えから、

新しい価格の比重を高めて計算されています。

MACDは基本となる線(テクニカル名と同じMACDという線)と、

MACDの移動平均線であるシグナルと呼ばれる

2本の線の推移でマーケットの判断をします。

・MACDの使い方

基本的な使い方としては基本となる線である「MACD」が

下向き(右肩下がり)で、その移動平均線「シグナル」が

「MACD」より上にある時、相場は弱いと見ます。

その後、「MACD」の調整がなだらかになり、「シグナル」を上抜けると

ゴールデンクロスといって買いのタイミングです。

「MACD」が上向き(右肩上がり)で、

「シグナル」を上回っている時は相場が強いと見ます。

その後、「MACD」の上昇がなだらかになり、

「シグナル」を下抜けるとデッドクロスとなり、売りのタイミングです。

MACDは、ゴールデンクロス・デッドクロスといった

「買い」と「売り」を判断させるタイミングが

単純移動平均線と比べて格段に早くなります。

相場の転換をより早く判断するのに有効です。

グラフの数値に「0(ゼロ)」がありますが、

買いのタイミングとなった後に、「MACD」と「シグナル」が

ともにゼロ水準を上回れば、より信頼度が増します。

反対に、売りのタイミングとなった後に、ともにゼロ水準を下回れば、こ

れもより信頼度が増します。

これは計算方法に由来しますが、MACDの計算を単純化すると

「短期の移動平均線」から「中長期の移動平均線」の

値を差し引くことで算出されます。

短期の数値がより強く(弱く)ないと

ゼロを上回る(下回る)ことができないので、

より相場が強い(弱い)と判断できます。

【ストキャスティクス】

ストキャスティクスは一定期間の高値と安値を活用して、

買われ過ぎなのか売られ過ぎなのかを判断します。

現状の価格が一定期間の高値および安値と比較して、

どの位置にあるかで算出されます。

ストキャスティクスに似ているRSIは買いゾーン、

売りゾーンで判断するのに対して、

ストキャスティクスは2本の線を用いて明確に売買シグナルが出るので、

相対的に判断しやすいテクニカル指標であると言えます。

2本の線をそれぞれ「%K(パーセントK)」、「%D(パーセントD)」と呼びます。

基本となる「%K」と、%Kを平均した「%D」という動きの異なる2本の線を表示し、

その位置や2本線の交わり方から売買タイミングを判断することになります。

売買シグナルとしては、

%K”が“%D”を上抜いた地点が買いシグナル

“%K”が“%D”を下抜いた地点が売りシグナル

となります。

また、%Kが75%以上の時は買われ過ぎ水準、

%Kが25%以下の時は売られ過ぎ水準となります。

ただし、この買われ過ぎ水準、売られ過ぎ水準については、

RSI同様に通貨ごとの癖がありますので、

その通貨の過去の傾向を把握しておくことが必要です。

当該通貨の過去の買われ過ぎ、同売られ過ぎ水準と、

%Kと%Dのクロスが同時に表れる際を、実際の売買シグナルとすることも一考です。

なお、ストキャスティクスも価格がある一定の値幅で動いている場合に

明確なシグナルを発する傾向にあり、RSI同様、相場が横ばい、

緩やかな上昇もしくは下落という状況で効果を発揮すると言えます。

【一目均衡表】

一目均衡表は、都新聞の商況部長として活躍した

細田悟一氏が、1936年に一目山人というペンネームで発表したテクニカル指標です。

外国人トレーダーからも「Ichimoku」として親しまれ、

「ローソク足チャート」とともに純国産のテクニカル指標として

世界中で利用されています。

とても奥が深いテクニカル指標で、

日本でも熟知している投資家は数名しかいないと言われています。

そこで今回は基本的なポイントをご紹介します。

一目均衡表は、相場は「売り手」と「買い手」の

『均衡(パワーバランス)』が崩れた方向へ動き、方向性が確立した後、

相場の行方というものは『一目瞭然』(いちもくりょうぜん)である、

という考え方に基づいています。

つまり一度動き出して方向性が確認できれば、その流れは続くというわけです。

相場のパワーバランスを眺めながら、

「いつ相場が変化するのか」「いつ目標値が達成されるのか」など、

「いつ」といった「時間軸」を重視して相場の動向を予測します。

一目均衡表は、「ローソク足」と「5つの線」で形成されます。

一目均衡表5つの線

・基準線

過去26日間の最高値と最安値の中心値を結んだ線で、

中期的な相場の方向性を示します。

例えば、ドル・円相場の過去26日間の最高値が120円、

最安値が100円だった場合、基準値は110円となります。

・転換線

過去9日間の最高値と最安値の中心値を結んだ線で、

短期的な相場の方向性を示します。

・先行スパン1

基準線と転換線の中心を、26日先に先行させて記入します。

基準線は過去26日間の中心、転換線は過去9日間の中心ですが、

先行スパン1はそれぞれの中心となります。

・先行スパン2

過去52日間の最高値と最安値の中心を、26日先に先行させて記入します。

先行スパン1と先行スパン2に囲まれた部分を「雲」と呼びます。

・遅行スパン

当日の終値を26日前に記入します。

「前日比」は当日の価格と前日の価格を比較したものですが、

「遅行線」は当日の価格と26日前の価格を比較していることになります。

・一目均衡表の使い方

次のときは、買いシグナルとなり「好転した」と言います。

①転換線が基準線を上抜けたとき

先行スパンがローソク足を上抜けたとローソク足が雲を上抜けたとき

さらに、①②③の買いシグナルが3つそろった場合を

「三役好転」と言い、より強い買いシグナルとなります。

また、①②③と逆の向きへ動いた場合は売りシグナルとなり、

「逆転した」と言います。

さらに、3つの売りシグナルがそろった場合は

「三役逆転」と言い、より強い売りシグナルとなります。

【RCI】

RCIは、売られ過ぎなのか買われ過ぎなのかを見極め、

売り買いのタイミングを判断するテクニカル分析です。

通常のチャート分析の多くは「上昇した値幅や率」、

「下落した値幅や率」に着目しますが、

RCIは一定期間の終値を高い順に並べた際の順位と、

現在の日付から近い順に並べた際の順位で分析します。

例えば、本日が土曜日とした過去1週間の期間における

「日付の順位」は、金曜日が1位、木曜日が2位、…月曜日は5位となります。

「価格の順位」は、月曜から金曜まで毎日高値を

更新する上昇トレンドだった場合、金曜日が1位、木曜日が2位、…

月曜日は5位となり、RCIは+100になります。

逆に、月曜日が高値で、毎日高値を切り下げる下落トレンドだった場合、

金曜日が5位、木曜日が4位、…月曜日は1位となり、RCIは-100になります。

・買いシグナル

・マイナス圏からプラス圏に転じたとき

・売られ過ぎの-100に接近した後、反転上昇し始めたとき

・-80以下の水準から-80以上になったとき

・マイナス圏で反発したとき

・売りシグナル

・プラス圏からマイナス圏に転じたとき

・買われ過ぎの+100に接近した後、反転下落し始めたとき

・+80以上の水準から+80以下になったとき

・プラス圏で反落したとき

【パラボリック】

パラボリックは価格の値動きがその勢い(上昇する強さ、下落する強さ)を

次第に弱くしてやがて「転換点」を迎える、という点に注目して考案されました。

マーケットの状況が変わる「転換点」を設定しておき、

上昇トレンドの時には買い建玉を保有し続け、

「転換点」で買い建玉を決済(もしくは売り建玉を保有)する

テクニカル分析指標です。

「転換点」のことを「SAR」(ストップ&リバース)と呼び、

それをつないだ形状が放物線状なので、パラボリック(放物線)と呼ばれます。

・上昇トレンドの場合

上昇トレンドの時、価格は「SAR」の上で推移していますので、買い建玉を継続します。

②価格が下にある「SAR」と交差して下抜けた時、

売りシグナルとなります。(買い建玉を決済する、または新たに売り建玉を持つサイン)

・下落トレンドの場合

③下落トレンドの時、価格は「SAR」の下で推移していますので、

売り建玉を継続します。

④価格が上にある「SAR」と交差して上抜けた時、買いシグナルとなります。

(売り建玉を決済する、または新たに買い建玉を持つサイン)

各テクニカル指標をなるべく分かりやすく纏めたのですが、いかがでしょうか。

ポロン、それでも分かり難いニャ~。汗

使ってみないとなんとも言えないかもしれませんね。

じゃあとにかく使ってみるニャ

また、使いながら覚えることも大切なので、

是非デモトレードなどで使ってみてくださいね。

覚えることが沢山あるニャ~

そうだね、でも勝つためには必要な知識ですので頑張って覚えましょう!

コメント